個人年金保険は不要?

人生100年時代、定年を迎えて老後の生活を送る際の一番の心配はなんでしょうか?

もちろん、「お金」ですよね

そんな中、「老後資金の準備に最適」と加入している個人年金保険・・・

果たして必要でしょうか?

結論、いりません!

個人年金保険がいらない3つの理由と個人年金保険を販売する際の4つの営業トークを紹介します

個人年金保険とは

まず、

個人年金保険とは、契約時に定めた年齢まで(60歳、65歳など)保険料を払い込み、その後、一定期間(5年、 10年など)もしくは一生涯にわたって年金が受け取れる貯蓄型の保険です

個人年金保険への加入の目的

→公的年金で賄えない生活費の準備

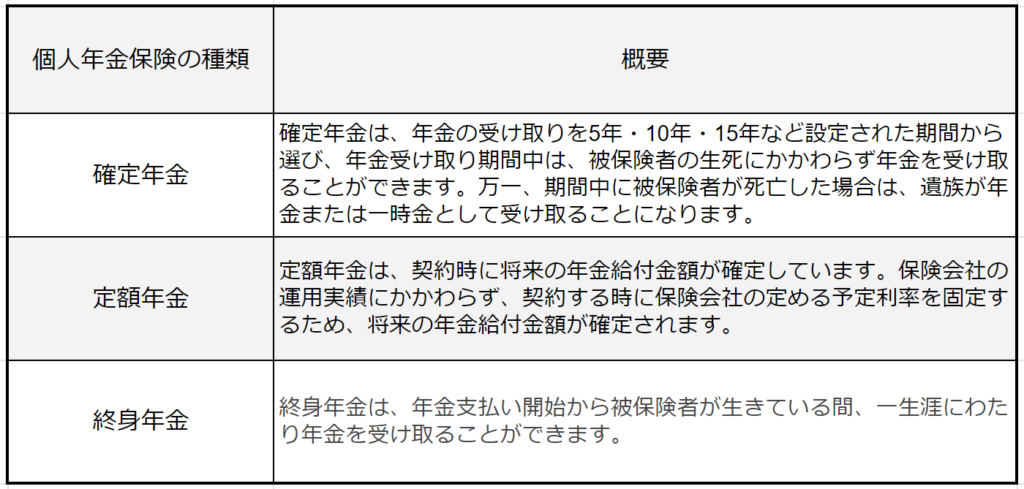

個人年金保険の種類

個人年金保険がいらない3つの理由

- 途中解約リスクがあるため

- インフレに対応できないため

- そんなにお金が増えないため

順番に説明していきます

①途中解約リスクがある

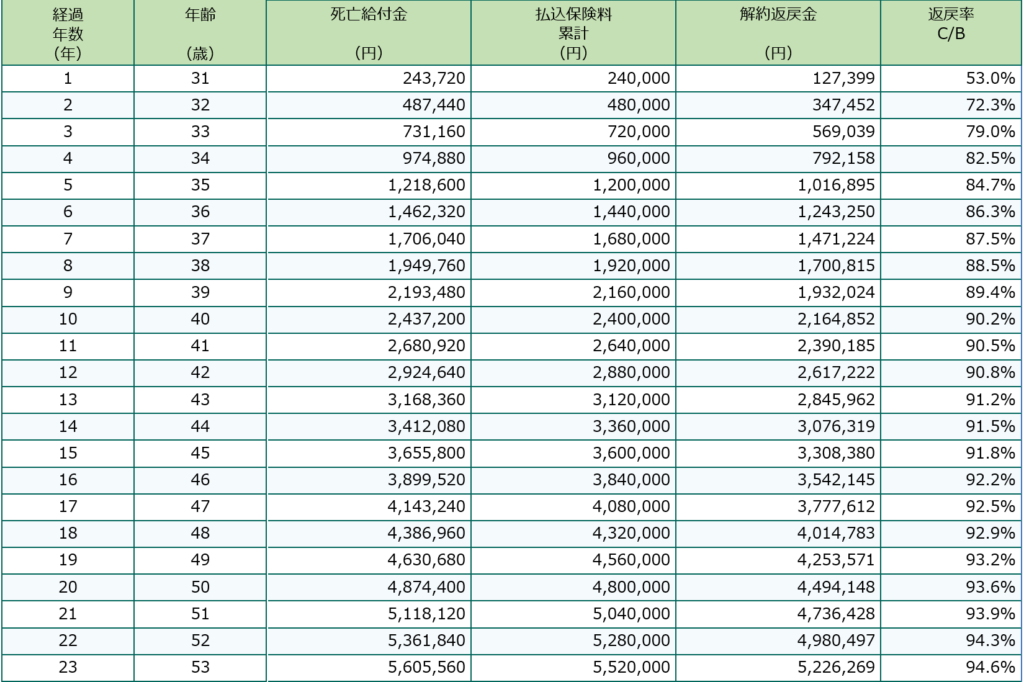

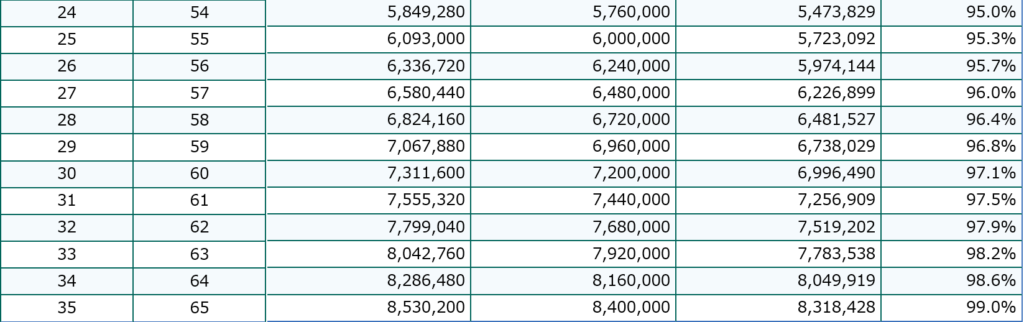

30歳から月々の保険料20,000円の65歳受け取り開始の10年確定個人年金保険に加入した場合、返戻率は以下の表のとおり推移していきます。(某保険会社参考)

下記の表のとおり、途中で解約した場合、基本的に「損します」

例えば、10年間月々2万円を払い続け、10年後やむなく解約した場合、

返戻率「90.2」、額にして235,148円(2,400,000円-2,164,852円)の損になります

また、解約すると損するからと言って、さらに10年後、返戻率は「93.6%」に上がりました

損する額は、、、305,852円?!(4,800,000円-4,494,148円)

返戻率は上がったのに、損した実額は増えてます

今後の生活環境や家族構成もわからないのに、100%途中解約をしないと断言できますか?

一般的には途中解約をすると損してしまいますので、わざわざそのリスクを冒さなくてもいいのではないでしょうか?

いつ解約しても損が出る状況が何年も続く時点で不要ですね

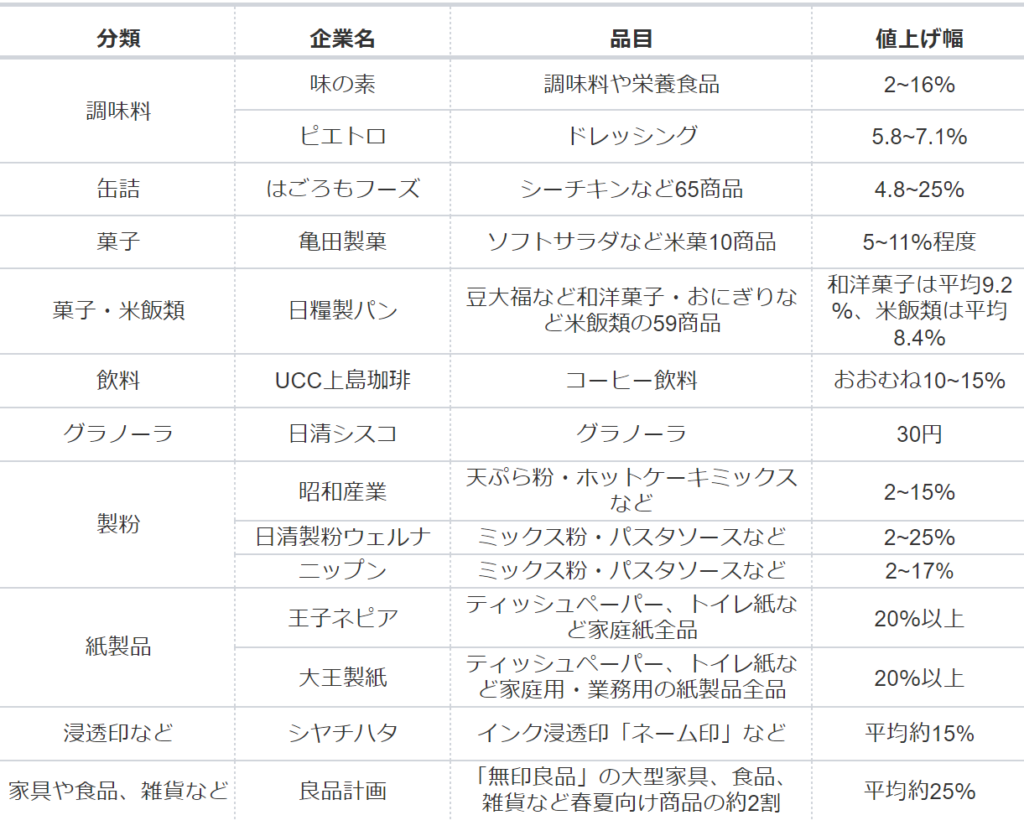

②インフレに対応できない

令和5年1月だけでもいろんなものの物価が上がっています

市場全体の物価が上がり、お金の価値が下がることをインフレと言います

個人年金保険の保険料は、払い込みが終わるまで変わらないため、保険加入後にインフレが進むと実質的な資産価値が目減りすることになります

特に現在20代など若い方は保険料の払い込み期間が20年~30年になることが大半です

そのため、インフレのことを考えるとやはり個人年金保険は割りに合いませんね

③そんなにお金が増えない

インターネットで検索できる「個人年金保険利ランキング」等を見ると、1位の生命保険会社でも、受取れる年金は支払保険料に対して「107.0%」(払込期間40年)とかいっています

40年の年利に直すと、「年利約0.34%」・・・

利率ばかり言うとわかりにくいので、

たとえば、20歳から月2万円の個人年金保険に入り、60歳まで合計960万円払った場合、

その後の受取年金総額が10,259,875円

運用益は659,875円・・・40年間で!!!

一方、最近改正もあったつみたてNISAで米国のインデックスファンドを毎月買っていった際の予想の運用利回りも見てみましょう

大人気、eMAXIS Slim米国株式(S&P500)は手数料も安く、

年利平均5%~8%と言われており、十分な利回りが期待されています

もちろん、投資にはリスクがありますので、増えることもあれば、減ることもありますので、自己責任で行います

とはいえ、過去歴史を振り返ると良質なインデックスファンドで15年以上の長期投資を行うと、マイナスになることはなかったというデータもありますので、期待値が大きいですね

前置が長くなりましたが、個人年金保険と同じく、月2万円ずつ40年間積み立てた場合の、シミュレーションをしてみましょう

年利を5%と仮定しての数字となります

元本960万に対して、元利合計が29,650,492円

運用益はなんと20,050,492円!

個人年金保険は老後のために有効といわれますが、「個人年金保険」と「投資」どちらが有効だと思いますか?

個人年金保険の4つの営業トーク

- 長期的には銀行預金よりお金が増える

- 計画的な資金準備ができる

- 強制貯蓄機能がある

- 生命保険料控除がある

順番に説明していきます

①長期的には銀行預金よりお金が増える

まず、個人年金保険の営業トークの1つにこの論法が使われます

いつ引き出しても元本割れしない銀行預金と、契約直後から元本割れしている個人年金保険を同じ土俵で比べていますが、そもそも全くリスクが異なります

個人年金保険は元本割れリスク、インフレリスク、保険会社の破綻リスクなど様々なリスクを抱えていますので、「長期的にはお金が増える」だけの説明ではかなり不足しています

まあ、そこまでお金も増えませんし・・・

②長期的な資金準備ができる

「ライフプランに合わせて資金準備を」などよく言われますが、そもそも人生のイベントに合わせて計ったように資金準備をできる方法があるでしょうか?

若い世代は自分がいつ定年になるのか、いつお金が必要になるのかなど、不確定要素が多くて予想するのはかなり難しいでしょう

そんな中、「一般的には」などという説明でライフプランを決め打ちしたような商品はそこまで有効とは言えないでしょう

③強制貯蓄機能がある

「銀行預金はすぐ使ってしまうが、個人年金保険は嫌でも老後資金が貯まる」と言われます

確かにお金を貯めれない人からするとこの側面はあるでしょう

しかし、何も個人年金保険に限ったことではありません

定期預金や投資信託など同じ性質のものはありますので、個人年金保険にしなければいけない、ということはないでしょう

やはり個人年金保険に関しては資金拘束の期間が長すぎるのです

④生命保険料控除が受けられる

生命保険料控除は税金が安くなる!税金が戻ってくる!と言われます

確かに税金が安くなるのですが、あくまでも「おまけ」のような制度になっています

生命保険料控除は上記のような表に基づいて控除の金額が決まります

例えば平均的な年収400~500万の人だと、所得税20%・住民税10%ですので、個人年金保険を年間240,000円払っているとしたら

40,000円×20%+28,000円×10%=10,800円が生命保険料控除で安くなります

ときどき、上記の表を見て、「税金が40,000円安くなる」「28,000円」戻ってくると、誤解している方がいますが、あくまでも「控除」ですので、お気を付けください

10,800円は安い金額ではありませんが、この「おまけ」のために、個人年金保険に入り、何十年も資金拘束をされてしまうのでは、いい買い物とは言えませんね

まとめ

個人年金保険不要です

個人年金保険が不要な3つの理由

- 途中解約リスクがあるため

- インフレに対応できないため

- そんなにお金が増えないため

個人年金保険の営業トーク4点

- 長期的には銀行預金よりお金が増える

- 計画的な資金準備ができる

- 強制貯蓄機能がある

- 生命保険料控除がある

なにを隠そう、筆者の職業は保険代理店です

保険代理店に勤め、お金や保険の勉強をすればするほど、この利率の低い、個人年金保険が不要であるという考えが強くなりました

老後のお金を貯めるとしたら、つみたてNISAやiDeCo(資金拘束があるので、個人的にはNISAがおすすめですが)、企業型確定拠出年金などを選ぶほうがよっぽど賢明でしょう

そのほうが長期的には皆さんの資産形成に貢献すると信じています

以上っ!!