昔から人気のある投資方法である高配当株投資をやってみました。

今流行りの「FIRE」を目指しているわけではないのですが、やはり日々の収入が増えて、お金のために働かなくてもいいという状態は素敵ですね。

また、その道半ばで生活が楽になっていくという状態もいいですね。

ということで半年くらいかけて、高配当株と言われる銘柄に少しずつ投資をして、60万円分くらい買ってみました。

その途中段階の結果報告をしたいと思います。

- 高配当株とは?

- この20銘柄を買ってみました

- 結果

- 今後の方針

高配当株とは?

高配当株投資とは、配当金を得るために配当利回りの高い株式に投資をする手法です。

企業の株を保有していると利益の一部を「配当金」として受取ることができます。

例えば、配当利回り4%の株を100万円分保有している場合、年間の配当金は4万円ということになり、100万円を保有しているだけで毎年4万円が入ってきます。

高配当株として有名な「JT」の現在の予想配当利回りは6.65%なので、100万円分保有していると、税引き前で毎年66,500円が入ってくるという計算になりますね。

と、これだけ聞くとかなりいいように見えますね。

もちろん、メリット・デメリットがあるため、それも説明していきます。

高配当株のメリット

- 何もしなくても配当金が入ってくる

- 株価よりも配当金の方が安定しているため、長期投資できる

- 年金としての役割を果たす

①何もしなくても配当金が入ってくる

株式を保有しているだけで、自分で申請作業など行わず、勝手に配当金が入ってきます。

②株価よりも配当金の方が安定しているため、長期投資できる

減配等には注意しないといけないですが、株価が下がったからと言って、配当金も下がるということはなく、引き続き現金収入を得られるため、心理的に長期投資しやすいです。

③年金としての役割を果たす

一定規模の配当金が得られるようになると、自分年金としての機能も担えます。例えば、老後の年金の足しにしたり、固定費の一部を賄えたりできるのです。

月3,000円の配当金:通信費を賄える

月10,000円の配当金:光熱費を賄える

月30,000円の配当金:食費を賄える

などと考えることができます。

高配当株のデメリット

- 成長性が低い

- 税金がかかる

- 減配や無配のリスクがある

①成長性が低い

高配当を出している企業には歴史が長い成熟企業(つまりおじいちゃん企業)が多く、成長性が低い傾向にあります。

Googleを運営するアルファベットなどは成長性が高いことから配当を出していません。余剰資金を事業に投資して、株価上場によるキャピタルゲインを得るしかないですが、過去はずっと右肩上がりの株価を記録しています。

高配当株にはそのような大きな成長性を持っている企業は少ないと言えるでしょう。

②税金がかかる

配当金には税金がかかります。

インデックスファンドなどで配当再投資している場合は、実際にお金は受取っていないため、保有している間は税金がかかりません。

インカムゲイン(配当金)を得るということは手元にお金が入ってきたということですから、もちろん税金がかかります。

日本株

→税率は約20%

外国株

→税率は約28%(現地税が10%引かれ、残った90%に対して日本株と同じ20%の税金がかかる。

③減配や無配のリスクがある

キャピタルゲイン(売却益)に比べるとインカムゲイン(配当金)の方が安定しているという印象ですが、もちろん企業の業績が悪ければ、配当金が減ったり(減配)、配当金が無くなったり(無配)するケースもよくあります。

そこを見極めるためには、財務状況や過去の業績悪化時に減配していないかなどを細かく確認する必要があるでしょう。

配当が高いというだけで飛びつくのは厳禁です。

この20銘柄買ってみました

さて、高配当株について触れたところで、私が購入した高配当株達を紹介します。

基本的にはIRバンクなどを漁ったり、高配当株経験の長い方達の書籍やブログ等を参考にして約1年かけて約60万円分くらい購入しました。

結果

結果は、592,122円を投資して、現在の時価額が683,155円。+94,390円(+15.94%)

もちろん、値上がりしていることは嬉しいことですが、高配当株は大きな売却益を狙う投資方法ではないので、大事なのは受取配当金です。

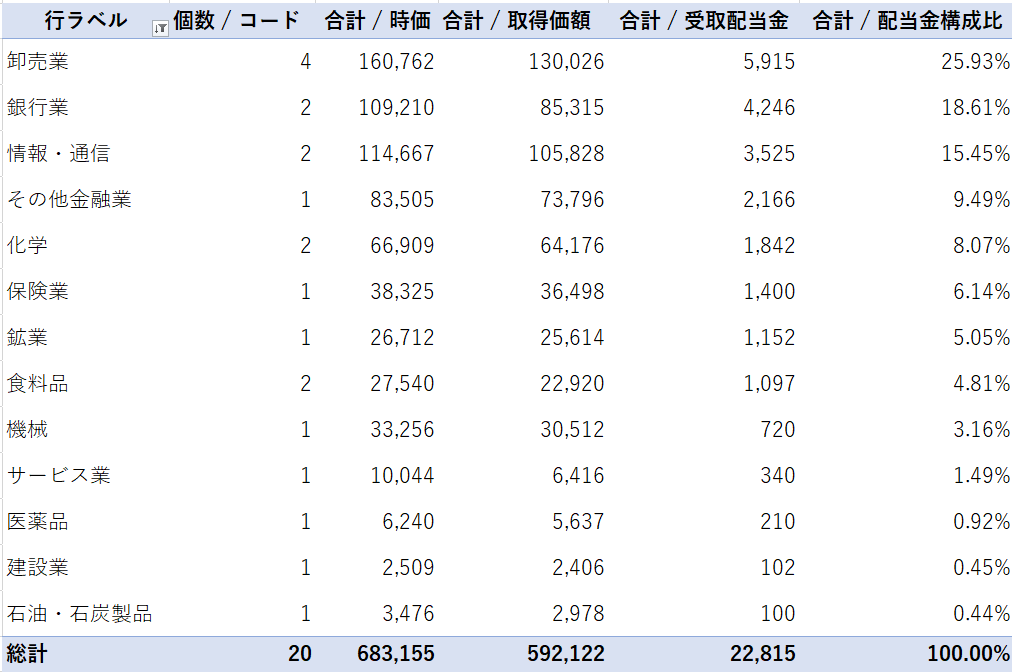

銘柄で並べると見にくいので、セクター別に配当金を出しました。

現在のポートフォリオに対して、受取配当金は22,815円です。

取得価額からみた配当利回りは3.85%となります。

要するに、減配や無配銘柄が出てこない限り、今後ずっと年間2万円程度の収入が見込まれるという風に考えることができます。

今後の方針

これまでは割安だと思う銘柄があれば、1株か2株ずつ買い増していました。

特にセクター割合や景気敏感株などはあまり考えずにとにかく割安感のある銘柄を選び、ポチってました。

今後はセクター割合や景気敏感株の割合など細かくルールを設定して、減配しない財務優良銘柄を選んでいきたいです。

最終的な目標は年間配当200万円。

現在の100倍近くありますが、年間配当200万円あれば基礎生活費をまかなえるでしょう。

以上っ!!